Voltando ao normal? Um artigo de Michael Roberts sobre a conjuntura internacional

Em nosso mais novo livro, A luta de classes no Brasil em contexto de crise e pandemia, analisamos, com os dados disponíveis à época (abril), a nova e violenta crise do capital, detonada pela pandemia do novo coronavírus. A nosso ver, tal crise, cujo final é ainda incerto, ocorreu em um cenário já de desaceleração nas principais economias imperialistas e de elevação das principais contradições do capitalismo. Por se somar a outra enorme e recente crise global (2008/2009), cuja recuperação de fato não ocorreu, foi também possível afirmar que o sistema imperialista mundial vive hoje o agravamento de um estado depressivo, com perspectivas de crescimento cada vez mais baixas.

Com o objetivo de atualizar a discussão sobre conjuntura econômica internacional, trazemos aos/às camaradas e aos/às leitores/as deste site mais uma tradução de artigo do economista marxista Michael Roberts. Desta vez nos utilizamos, com pequenas alterações, a tradução feita pelo professor Eleutério Prado, do blog Economia e Complexidade.

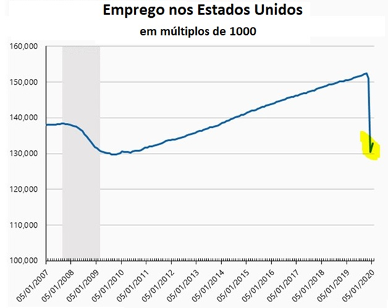

O texto “Voltando ao normal?”, de Roberts, foi publicado em 06/06/2020, um dia após a divulgação dos dados do mercado de trabalho dos Estados Unidos referentes ao mês de maio. Por conta de uma ligeira (e, como veremos, em parte, fantasiosa) redução na taxa de desemprego, uma euforia tomou conta dos mercados de vários países.

Aliás, antes mesmo do referido anúncio, as bolsas de valores do mundo inteiro já apresentavam significativa recuperação das perdas causadas no estourar na nova crise.

Com as medidas de contenção do vírus sendo relaxadas em vários países, sobretudo nos países dominantes; uma suposta indicação da volta dos empregos nos EUA; e a recuperação das bolsas pelo mundo… Questiona-se Roberts: estaríamos voltando ao normal, como os mercados parecem apostar? A resposta do economista é um categórico não.

Para o autor, os dados do mercado de trabalho nos EUA estão longe de significar uma recuperação da violenta explosão de desemprego verificada até abril. Inclusive, porque a própria pandemia não é um fator já controlado no mundo, como parecem apostar os mercados, por sua vez, encharcados por mais uma onda de liquidez. Segundo o economista:

“enquanto os mercados de ações voltam para os picos anteriores, impulsionados pela esperança de uma recuperação em forma de V, a maioria das previsões econômicas tradicionais preveem um desastre, um retorno lento, havendo até mesmo aqueles que não acreditam num retorno às tendências anteriores.”

O texto de Roberts foi publicado antes de dois relatórios de aparelhos internacionais do capital que reforçam essa tese. Vejamos brevemente o que dizem esses relatórios.

No dia 08/06/2020, o Banco Mundial lançou seu novo relatório sobre a economia mundial. Em seu comunicado à imprensa, o Banco resume:

“o choque rápido e maciço da pandemia de coronavírus e as medidas de bloqueio total para contê-la lançou a economia mundial em uma recessão severa. Segundo previsões do Banco Mundial, a economia global sofrerá contração de 5,2% neste ano. Isso representaria a recessão mais profunda desde a Segunda Guerra Mundial, com a maior proporção de economias desde 1870 a experimentar declínio do produto per capita.”

Além da enorme queda no PIB global, a atual crise “acarretará dano duradouro para a produtividade e o produto potencial”.

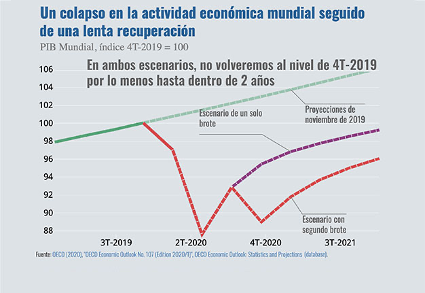

No dia 10/06/2020, foi a vez da OCDE divulgar suas previsões. Segundo o organismo, o atual cenário exigiu a construção de dois cenários:

“Dado que há poucas perspectivas de que uma vacina (para o novo coronavírus) esteja amplamente acessível este ano e, diante de uma incerteza sem precedentes, a OCDE deu um passo incomum que envolve a apresentação de dois cenários igualmente prováveis: um cenário em que o vírus é controlado e outro em que um segundo surto global ocorre antes do final de 2020.”

Por essas projeções, a economia mundial deverá cair entre 6 e 7,6%, no primeiro e no segundo cenário respectivamente.

A nosso ver, “o fundamental dos artigos de Roberts […] é seu esforço de utilizar a teoria marxista para fundamentar sua análise teórica e empírica da conjuntura econômica apesar de sua análise não incorporar, de forma consistente, a dinâmica de luta de classes, em suas diversas dimensões e instâncias, na qual os dados e as tendências econômicas são bases e ao mesmo tempo efeitos”. E isso fica claro no fato do autor, apesar de tratar de forma cuidadosa dos dados recentes, sobretudo dos EUA, não se refere ao levante popular que está acontecendo nos EUA, nem considera a dimensão da luta de classes inerente à conjuntura econômica capitalista.

Por isso, diante do estado depressivo atual do imperialismo, de sua impossibilidade de “retornar ao normal”, dizemos novamente: “a classe operária, os camponeses, as massas dominadas, nada podem esperar da burguesia, das classes dominantes, dos seus Estados capitalistas e seus aparelhos de dominação a não ser mais exploração, mais repressão, mais miséria, mais morte. O caminho de enfrentar as dificuldades é confiar cada vez mais nos seus próprios esforços e na solidariedade de classe”. Aliás, esta é a lição que os protestos nos EUA tem nos dado.

* * *

Voltando ao normal?

Michael Roberts

Tradução: Eleutério Prado

A recente divulgação dos dados de empregos nos EUA, de maio, que aparentemente mostraram uma redução da taxa de desemprego a partir de abril, provocou uma alta acentuada no mercado de ações dos EUA (N.T.: tal como no Brasil e em outras partes do mundo). Ao acompanhar o que está ocorrendo nos mercados de ações das principais economias, é possível pensar que a economia mundial está voltando ao normal, já que os lockdowns/bloqueios impostos pela maioria dos governos para combater a propagação da pandemia do COVID-19 estão sendo relaxados ou até mesmo suspendidos.

As bolsas de valores do mundo, depois de caírem precipitadamente quando começaram os lockdowns/bloqueios, voltaram aos níveis recordes anteriores nos últimos dois meses. Esse retorno foi impulsionado, primeiro, pelas injeções gigantescas de dinheiro e de crédito no sistema financeiro, feitas pelos principais bancos centrais. Isso permitiu que bancos e empresas emprestassem a taxas zeradas ou negativas, com garantia do retorno do crédito pelo Estado, sem risco portanto de perda por inadimplência. Ao mesmo tempo, os governos dos EUA, Reino Unido e Europa criaram resgates diretos para grandes empresas afetadas pelos lockdowns/bloqueios de movimentação de pessoas, como as companhias aéreas, os fabricantes de automóveis e aeronaves, as empresas de lazer etc.

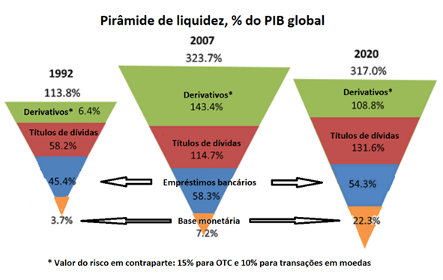

É uma característica do século XXI que os bancos centrais tenham se tornado o principal mecanismo de apoio ao sistema financeiro, sustentando a alavancagem que tinha crescido durante o período da “grande moderação” – fenômeno detalhado no meu livro, The Long Depression. Essa ação combateu a baixa lucratividade nos setores produtivos, criadores de valor, na economia capitalista mundial. Empresas transformaram cada vez mais fundos em ativos financeiros, enquanto investidores tomam empréstimos com taxas de juros muito baixas para comprar e vender ações e títulos e, assim, obter ganhos de capital. As maiores empresas passaram a comprar as suas próprias ações para aumentar imoderadamente os seus preços. De fato, o que Marx chamou de “capital fictício” aumentou em “valor”, enquanto o valor efetivo estagnou ou caiu.

Entre 1992 e 2007, as injeções monetárias dos bancos centrais (denominadas usualmente como base monetária ou “power money”) dobraram como parcela do PIB global de 3,7% da liquidez total (a soma do dinheiro e do crédito em suas diferentes formas) para 7,2%, em 2007. Ao mesmo tempo, os empréstimos e as dívidas bancárias quase triplicaram como parcela do mesmo PIB. De 2007 a 2019, o power money dobrou novamente, em porcentagem, como parte da “pirâmide de liquidez”. É assim que os bancos centrais têm impulsionado o boom do mercado de ações e de títulos.

Quando o Covid-19 chegou, ocorreu um fechamento global que congelou fortemente a atividade econômica. Em resposta, os balanços dos bancos centrais do G4 cresceram novamente, agora em torno de 3 trilhões de dólares (cerca de 3,5% do PIB mundial). Sabe-se que essa taxa de crescimento provavelmente persistirá até o final do ano, pois vários pacotes de liquidez e de empréstimos continuarão a ser ampliados. Portanto, o dinheiro na forma de “power money” dobrará novamente até o final deste ano. Essa ação levará o montante global dessa forma de liquidez a 19,7 trilhões de dólares, ou seja, a quase um quarto do PIB nominal mundial. Como parte da liquidez total, essa forma de dinheiro (base monetária) chegará a ser três vezes maior em comparação com o nível de 2007.

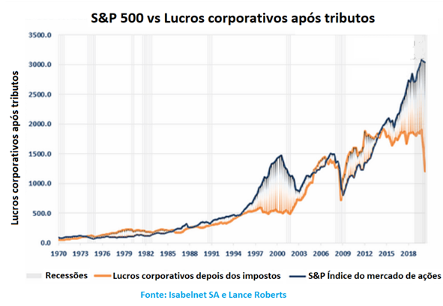

Não é de se admirar, portanto, que os mercados de ações estejam se expandindo. Mas esse mundo de fantasia das finanças tem cada vez menos relação com a produção de valor efetivo na acumulação capitalista. Enquanto o mercado de ações dos EUA tende a voltar aos níveis anteriores, os lucros das empresas durante o lockdown estão sofrendo a maior queda desde a Grande Recessão de 2008-9. A diferença entre fantasia e realidade é ainda maior do que era no final dos anos 90, pouco antes do colapso das empresas ponto com. Naquele momento, as avaliações de ações colapsaram em 50%, transformando a ficção em realidade.

Mas há outra razão pela qual os mercados financeiros estão prosperando; trata-se de uma crença otimista que está sendo promovida pelos governos de que o desastre do COVID-19 em breve terminará. O argumento é que este ano será terrível para o PIB, o emprego, a renda e o investimento na economia “real”; porém, tudo deve acabar em 2021, quando os lockdowns/bloqueios terminarem e surgir uma vacina milagrosa, levando assim a uma rápida “volta à normalidade”. Os especuladores estão, agora, tentando pular sobre o abismo da pandemia, para o outro lado, onde as coisas possam voltar à dinâmica anterior.

Nos EUA, a criação de empregos mostrou uma recuperação acentuada em maio. À medida que os lockdowns/bloqueios começaram a terminar ou a relaxar nos EUA, parece que muitos americanos estão voltando ao trabalho nos setores de lazer e varejo, depois de terem recebido licenças por dois meses. O mercado de ações adorou isso, assumindo que uma recuperação numa forma de V está acontecendo. Mas a taxa de desemprego nos EUA ainda era 13,3%, ou seja, quase um terço mais alta do que nas profundezas da Grande Recessão. E se você incluir aqueles que desejam trabalho em período integral, mas não o conseguem, a taxa de desemprego chega a 21%; somando mais 3 milhões de pessoas que não foram classificadas, a taxa total de desemprego em maio atinge a marca de 25% aproximadamente. Além disso, a taxa de desemprego dos negros aumentou.

O retorno ao trabalho de uma parte dos funcionários de varejo e lazer é algo efetivamente esperado. A questão é saber se é possível recuperar o crescimento do PIB e do investimento aos níveis anteriores (que já eram relativamente fracos), de tal modo a elevar o nível de emprego num curto espaço de tempo. A maioria dos analistas pensa que não. De fato, enquanto os mercados de ações voltam para os picos anteriores, impulsionados pela esperança de uma recuperação em forma de V, a maioria das previsões econômicas tradicionais preveem um desastre, um retorno lento, havendo até mesmo aqueles que não acreditam num retorno às tendências anteriores.

Como tenho argumentado em postagens anteriores, a economia capitalista mundial não estava avançando a passos largos antes da pandemia. De fato, na maioria das grandes economias e nas chamadas economias emergentes maiores, o crescimento e o investimento já haviam desacelerado, enquanto os lucros das empresas haviam parado de crescer. A rentabilidade do capital nas principais economias estava num dos pontos mais baixos de todo o pós-guerra, apesar dos aparentes mega-lucros obtidos pelas chamadas FAANGS (Facebook, Amazon, Apple, Netflix e Google), ou seja, pelas empresas gigantes da mídia tecnológica.

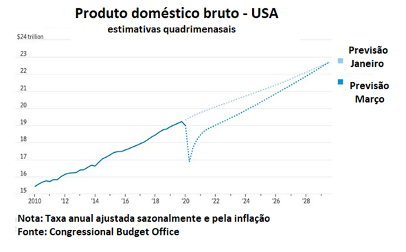

O Escritório de Orçamento do Congresso dos EUA (CBO) revisou drasticamente as previsões para o PIB dos EUA. Agora, ele espera que o PIB nominal dos EUA caia 14,2% no primeiro semestre de 2020, em relação à tendência prevista para janeiro, antes da pandemia do COVID-19. Espera, também, que as várias injeções fiscais e monetárias das autoridades, assim como o fim dos lockdowns/bloqueios, reduzam essa perda do valor de janeiro para 9,4%, até o final de 2020. O CBO espera uma espécie de recuperação em forma de V no PIB dos EUA, para 2021, mas não espera que a tendência de crescimento econômico dos EUA, prevista antes da pandemia (já reduzida devido à Longa Depressão, iniciada em 2009), seja alcançada antes de 2029. Ademais, talvez nem volte à previsão de crescimento da tendência anterior antes de 2030! Portanto, haverá uma perda permanente de 5,3% no PIB nominal em comparação com as previsões anteriores à COVID, ou seja, 16 trilhões de dólares serão perdidos para sempre. Em termos de PIB real, essa perda deverá ser cerca de 3% cumulativamente, ou seja, 8 trilhões de dólares em valores de 2019. E tudo isso sem levar em consideração uma segunda onda da pandemia e um colapso financeiro enquanto companhias decretam falência.

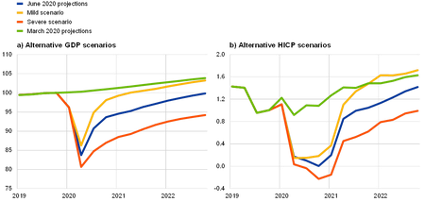

Há uma previsão semelhante para a Europa. Depois que o PIB real da área do euro registrou um declínio recorde de 3,8% no primeiro trimestre de 2020, o Banco Central Europeu (BCE) prevê um novo declínio no PIB de 13% no segundo trimestre. Assumindo que os lockdowns/bloqueios terminem e que as medidas fiscais e monetárias sejam eficazes para ajudar a economia da zona do euro, o BCE calcula que o PIB real na área do euro ainda cairá 8,7% em 2020 e depois se recuperará 5,2% em 2021 e 3,3 % em 2022. Mas o PIB real ainda estaria em torno de 4% abaixo do nível originalmente esperado antes da pandemia. O desemprego ainda estará 20% acima da previsão anterior à pandemia. E esse é o “cenário ameno”. Em um cenário mais grave, em que haveria uma segunda onda de infecção pelo novo coronavírus e outras restrições, o BCE prevê que a zona do euro ainda estará 9% abaixo do nível previamente esperado para 2022. Ou seja, ele não espera um retorno ao “normal” num futuro previsível!

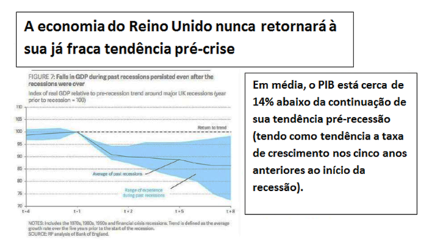

Fora da zona do euro, a já fraca economia do Reino Unido, dificilmente obterá um retorno em forma de V. Historicamente, um baixo crescimento tem ocorrido no Reino Unido após as recessões – ou seja, elas têm deixado aí “cicatrizes” permanentes. Há ainda menos razões agora para supor que tudo será diferente.

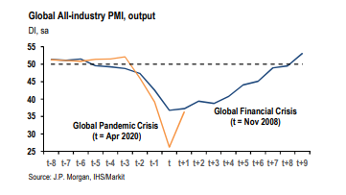

Analisando os indicadores da atividade econômica global, os níveis permaneceram severamente deprimidos em maio, de fato, em níveis inferiores àqueles do final da crise de 2008-9.

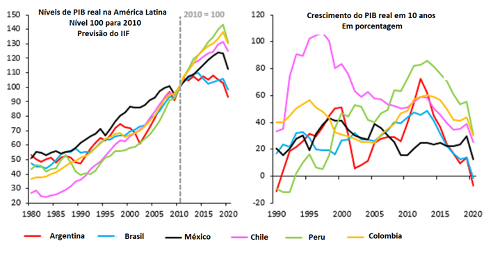

Quanto às “economias emergentes”, o quadro é ainda mais sombrio. Se você acredita na previsão do Instituto de Finanças Internacionais (IIF), haverá uma queda de 10%, em 2020. O PIB da Argentina, este ano, voltará ao nível de 2007. Para o Brasil, a previsão é que haja uma queda de 7%, em 2020, o que deve levar a economia de volta ao nível de 2010; são mais dez anos de ganhos no PIB que serão perdidos. Com uma queda de 9%, o México retorna ao nível de 2013. Tem-se, portanto, uma “década perdida” antes mesmo de considerar os efeitos da desvalorização da moeda. O Brasil e a Argentina poderão ter, possivelmente, no final do ano de 2020, níveis de PIB real semelhantes aos que obtiveram 30 anos atrás.

Ainda mais importante como um guia para saber se de fato as principais economias capitalistas vão “voltar ao normal” – tal como supõe com júbilo os investidores do mercado de ações dos EUA – é o nível de lucratividade do capital. Os valores dos lucros corporativos nos EUA, no primeiro trimestre de 2020, mostraram a direção para o futuro. Os lucros das empresas americanas caíram em um ritmo anual de 13,9% e ficaram 8,5% abaixo do primeiro trimestre do ano passado. Os principais setores produtivos (não financeiros) viram os lucros caírem em 170 bilhões de dólares no trimestre, de modo que não houve aumento nos lucros em relação ao primeiro trimestre de 2019 – e isso sem levar em consideração a inflação. De fato, os lucros do setor não financeiro dos EUA têm caído nos últimos cinco anos, mais ou menos. O ano de 2020, portanto, só aumentará os problemas do setor corporativo dos EUA. É difícil pensar que ele sairá da contenção associada à pandemia do novo coronavírus com os mesmos níveis anteriores de investimento, produção e emprego.

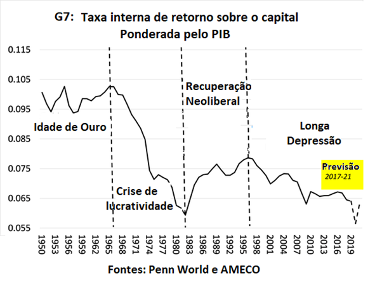

De fato, se observarmos a taxa de lucratividade (não o montante de lucro) das economias do G7, então, mais provável que um retorno ao normal (fraco como ele era) é uma nova queda nessa Longa Depressão que as maiores economias imperialistas estão experimentado (com curtas subidas e descidas) desde de 2009. Veja o gráfico da lucratividade do capital nas economias do G7.

A fonte desse gráfico são os dados fornecidos pelas Tabelas 9.1 da Penn World (IRR). Essa fonte fornece a taxa interna de retorno calculada com base em série de estoques de capital líquidos. A lucratividade média ponderada no G7 foi calculada com base nos valores do PIB para as sete principais economias capitalistas mais avançadas. Nesse gráfico, é interessante observar que a rentabilidade do capital realmente atingiu o pico em 1997; assim, nas duas décadas inteiras do século XXI, ocorreu uma queda tendencial da lucratividade (a qual foi intercalada, como sempre acontece, com breves reviravoltas). A estimativa da IRR com base na Penn World, que termina em 2017, foi estendida até 2021, usando as estimativas da base de dados da AMECO (que são calculadas de maneira semelhante). Fazendo isso, a rentabilidade do capital no G7 cairá aos níveis mais baixos da história em 2020 e, apenas terá uma recuperação moderada em 2021.

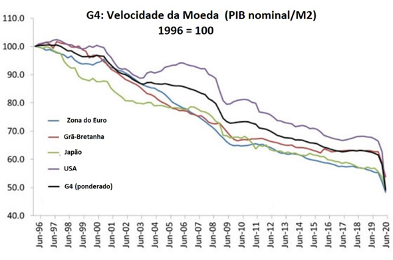

Os mercados financeiros podem estar esperando um retorno rápido (e aqueles investidores que seguem essa previsão estão obtendo altos lucros por enquanto). Pois, a dura realidade é que o boom do mercado financeiro está flutuando num oceano de crédito barato fornecido pelo financiamento monetário dos estados nacionais e de seus bancos centrais. Esse crédito não está sendo investido no aumento da atividade econômica produtiva, geradora de valor, como é mostrado pelas medidas de velocidade da moeda (ou seja, a velocidade das transações monetárias). O boom do capital fictício, alimentado por crédito, não gerou um crescimento mais rápido nem no valor gerado, nem na lucratividade real do capital. Está apenas “enxugando gelo”.

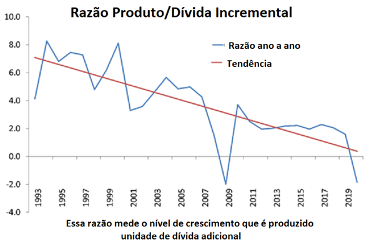

A dívida cresceu mais rapidamente do que qualquer aumento de valor. De fato, a “produtividade do endividamento” (IDOR- incremental debt output ratio) tornou-se negativa.

Manter o mercado de ativos ativo subindo é uma coisa; colocar 35 milhões de americanos de volta ao trabalho é outra coisa, particularmente quando a maioria teria de ser empregada por empresas que não desfrutam dos benefícios daquelas que se encontram no S&P 500. Ademais, a grande maioria das empresas está muito longe de ter as condições financeiras das principais empresas de tecnologia, as quais dão sustentação importante aos índices de preços das ações.

A realidade é que o impacto da pandemia apenas reforçou as tendências existentes. Eis que a economia capitalista já se apresentava em uma trajetória de crescimento descendente e de baixa elevação da produtividade do trabalho. O aumento da dívida facilitado pelo crescimento da base monetária se constituirá em mais um obstáculo ao crescimento. Apesar do otimismo dos mercados financeiros, um retorno ao normal se mostra bem fugidio no horizonte atual.