Produtividade, Investimento e Lucratividade e a Estagnação da Economia Mundial: a análise de Michael Roberts

Cem Flores

Em janeiro, o Cem Flores publicou artigo de Michael Roberts sobre as perspectivas da economia mundial em 2019. Roberts apontava que as principais variáveis econômicas vinham desacelerando desde meados de 2018, tendendo a continuar assim neste ano. Dentre essas estavam a produção industrial e seus indicadores antecedentes; o comércio mundial, incluindo os preços de commodities em queda; e as condições financeiras que pioravam com o aumento das taxas de juros dos EUA em 2018, agravando a situação de elevado endividamento dos governos, das empresas e das pessoas. Tudo isso corroborando indicações de que as taxas de lucrocomeçavam a declinar.

Encerrado o primeiro semestre de 2019, estão se confirmando as perspectivas de acentuada desaceleração para EUA, Japão e Europa. A produção manufatureiraglobal parece estagnada e os serviços, aparentemente, vão na mesma direção. A Alemanha caminha para uma recessão industrial, com quedas da produção em todos os meses deste ano. Dentre os países dominados, Turquia, Argentina e Paquistão estão em recessão, com Brasil e África do Sul prontos para juntarem-se a eles. Os preços das commodities continuam caindo, os investimentos públicos estão paralisados e os fluxos de capitais estrangeiros para países “emergentes”, secando. A dívida das empresas permanece elevada e necessitando da manutenção da política de juros zero para tentar manter as empresas solventes. Mas o histórico de crédito tem piorado e o risco das operações, aumentado, tornando-as particularmente vulneráveis à desaceleração da economia – o que já está acontecendo – como alerta o próprio banco central dos EUA.

Em relação aos juros, os bancos centrais dos países imperialistas estão interrompendo as elevações anunciadas ou reduzindo essas taxas. O Federal Reserve dos EUA fez isso na virada do ano e os bancos centrais da Área do Euro e do Japão seguiram, esses dois ainda mantendo política de compra de títulos privados para reduzir os juros de longo prazo. Como consequência dessas compras e da fraqueza da economia mundial, as taxas de juros de longo prazo (10 anos) caíram para níveis recordes de baixa (na Alemanha e no Japão, abaixo de zero), com os rentistas preferindo manter seu recurso em aplicações de curto prazo. A “bem-sucedida” política dos bancos centrais de reduzir os juros de longo prazo não gerou seus resultados esperados: maiores investimento e crescimento. Ao contrário, gerou um conhecido fenômeno nos mercados financeiros, uma “curva de juros” invertida, na qual os juros de curto prazo são mais altos que os de longo prazo. Nos EUA, este fenômeno aconteceu três vezes nos últimos 30 anos, antecipando as três últimas recessões…

A razão dessas medidas é simples e admitida por todos: a economia mundial está cada vez mais fraca e necessitando de “estímulo monetário” que, por enquanto, tem ido apenas para os mercados de ações…

Por trás disso está a taxa de lucro, que voltou a cair, de acordo com estimativas mais recentes disponíveis. Essa queda ajuda a explicar tanto a redução dos investimentos quanto a busca de uma “saída” via capital fictício (especulação financeira).

A chamada “guerra comercial” – na verdade um conflito inter-imperialista bem mais amplo – entre EUA e China pode ser a gota d´água que falta para o início da recessão (embora os fatores dessa recessão sejam bem mais amplos). O comércio internacional já cresce menos que o PIB global, retirando assim uma fonte adicional de realização de mercadorias, contribuindo para a redução da produção.

Para as classes dominadas, essa situação representa um aumento de sua exploração e uma piora significativa em suas condições de vida. De acordo com o banco central dos EUA, a renda dos trabalhadores naquele país tem sido espremida no último meio século, em especial nas últimas duas décadas. Com isso e com o consequente aumento dos lucros das classes dominantes, a desigualdade explodiu: o Índice de Gini cresceu 30% nos últimos quarenta anos para o nível recorde atual. No mundo, de acordo com a Oxfam, os oito maiores capitalistas têm a riqueza de metade da população do planeta (3,6 bilhões de trabalhadores).

Como afirma Michael Roberts em artigo do começo de março: “aqui está a contradição da produção capitalista. Produção para os lucros e não para as necessidades. E crescentes investimentos em tecnologia que substituem o trabalho criador de valor levam a uma tendência de queda da taxa de lucro. Portanto, a necessidade de expandir e desenvolver as forças produtivas entra em conflito com a acumulação capitalista. E resolver essa contradição por recessões que aumentam a lucratividade ou pelo aumento da exploração da força de trabalho global está se tornando muito mais difícil”.

* * *

A seguir traduzimos um artigo recente de Michael Roberts sobre a relação entre produtividade, investimento e lucratividade. Mais do que atualizar sua análise e os dados conjunturais sobre a economia mundial, o objetivo desse artigo é avançar em uma explicação teórica marxista para as causas de mais longo prazo da estagnação da economia global, que Roberts já chegou a designar de Longa Depressão.

Roberts mostra a tendência de longo prazo de queda da taxa de crescimento do investimento em ativos fixos (capital constante) desde os anos 1970. A evolução desses investimentos é bem correlacionada com a da taxa de lucro. Ou seja, Roberts aponta a progressiva redução dos investimentos em ativos fixos como sendo causada pela menor lucratividade. Dessa menor taxa de investimento decorrem tanto a queda da produtividade quanto a própria redução das taxas de crescimento.

O dilema da acumulação capitalista torna-se então: como ampliar o investimento – imposição da concorrência entre capitais –, ampliando a produtividade e reduzindo o capital variável, em cenário de queda sustentada da demanda e redução do consumo e enfraquecimento da economia e do comércio mundiais? E como seguir ampliando a composição orgânica do capital, se isso significa reduzir a taxa de lucro?

Além desse dilema, Roberts aponta o menor investimento em capital constante como contribuindo para a expansão do capital fictício, das formas de investimento e de lucro especulativas, que tanto caracterizam a economia mundial nas últimas décadas.

Embora esse artigo nos pareça uma contribuição importante para analisar os fundamentos de mais longo prazo da conjuntura econômica internacional, não podemos nos furtar a destacar dois limites importantes.

O primeiro é a virtual ausência da luta de classes nas suas análises “econômicas”. Quanto a esse aspecto, retomamos a crítica feita no artigo que traduzimos e publicamos em janeiro: “O fundamental dos artigos de Roberts, a nosso ver, é seu esforço de utilizar a teoria marxista para fundamentar sua análise teórica e empírica da conjuntura econômica apesar de sua análise não incorporar, de forma consistente, a dinâmica de luta de classes, em suas diversas dimensões e instâncias, na qual os dados e as tendências econômicas são bases e ao mesmo tempo efeitos”.

Nos trechos a seguir, esse limite nos parece mais evidente, quando Roberts nos apresenta “escolhas” das empresas: “começaram a pensar que não era lucrativo o suficiente investir em um monte de novas tecnologias para substituir o trabalho”; “empresas têm preferido manter sua força de trabalho e empregar novos trabalhadores em contratos mais “precários” com menos benefícios além dos salários e contratos de período parcial ou temporários”; “aumento do investimento no trabalho e nos setores não produtivos, isto é, marketing, comércio, finanças, seguros, imobiliário, governo (particularmente gastos com armamentos, etc.)”.

Na melhor das hipóteses, nesses trechos o proletariado parece um elemento completamente passivo na análise “econômica”. Isso quando não relegado a um mero “capital variável”, em definição quantitativa puramente contábil da fórmula da taxa de lucro.

O que está ausente é o que na verdade importa a uma análise marxista da conjuntura econômica mundial: o processo de produção capitalista é, sempre, e ao mesmo tempo, também um processo de exploração da força de trabalho da classe operária e demais classes dominadas. A “escolha” das empresas pela precarização da força de trabalho não é apenas a que melhor se ajusta na contabilidade dos lucros da empresa ou na especificação técnica da produção (ambas também determinadas pela luta de classes). Essa “escolha” também é a que representa uma ofensiva da classe burguesa na sua luta de classe contra o proletariado, buscando fragmentar e desarticular a classe operária, diminuir sua resistência e luta e, assim, perpetuar as relações de produção/exploração capitalistas.

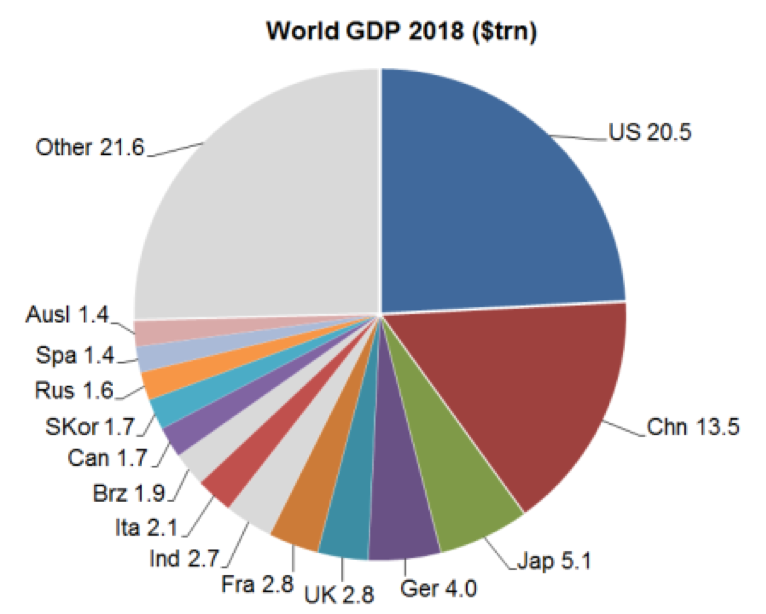

O segundo limite que identificamos no texto de Roberts a seguir é a ausência praticamente total de um ator fundamental: a China. Embora essa ausência seja parcialmente justificada pela falta de dados empíricos comparáveis com os dos tradicionais países imperialistas, avaliamos, também, que a ausência se deve ao fato de Roberts não considerar a China como “país desenvolvido” na nomenclatura da economia burguesa (isto é, país imperialista, diremos os marxistas). O gráfico abaixo, de outro texto de Roberts, mostra a parte que está faltando na análise: “apenas” a segunda maior economia mundial…

PIB mundial de 2018 (trilhões de dólares). EUA, China, Japão, Alemanha, Reino Unido, França, Índia, Itália, Brasil, Canadá, Coréia do Sul, Rússia, Espanha, Austrália, Outros.

Sobre a China, avaliamos que todos nós, os marxistas interessados na “análise concreta da situação concreta” do imperialismo, de sua crise, das mudanças na divisão internacional do trabalho e da luta de classes, devemos nos debruçar com atenção, deixando de lado as certezas e as ideias pré-concebidas.

Produtividade, investimento e lucratividade

(https://thenextrecession.wordpress.com/2019/05/11/productivity-investment-and-profitability/)

11 de maio de 2019

Michael Roberts

O historiador econômico radical [no mundo acadêmico anglo-saxão, “radical” denomina teorias com alguma inspiração na obra de Karl Marx – Cem Flores] Adam Tooze recentemente tuitou que “Sempre que eu vejo dados do declínio na taxa de crescimento da produtividade das economias avançadas [ele quer dizer os países imperialistas mais tradicionais – Cem Flores] eu fico me perguntando: nós realmente temos uma explicação? Nós realmente temos uma explicação?”.

Gráfico 4: A produtividade do trabalho nos mercados desenvolvidos tem desacelerado. Crescimento da produtividade do trabalho nos DM [mercados desenvolvidos] (% ao ano). Fonte: Tabela Mundial Penn 9.1, Haver Analytics, FMI e setor de pesquisa do banco Morgan Stanley.

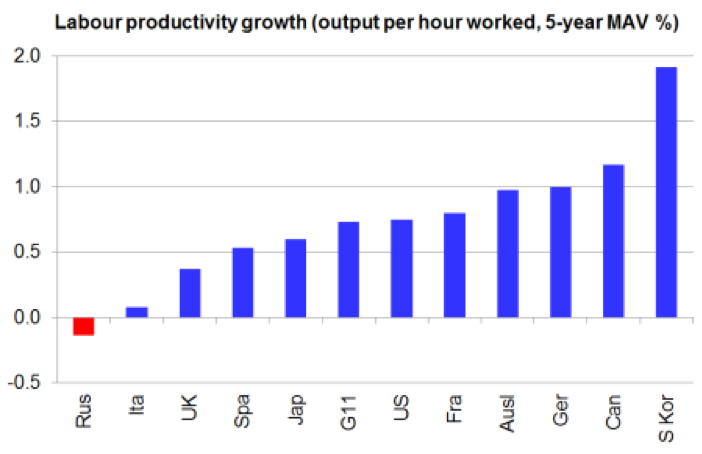

Bem, eu acho que nós temos. Como eu havia esboçado em um post anterior, nos últimos 40 anos e especialmente nos últimos 15, tem havido uma desaceleração geral no produto por hora trabalhada entre as maiores economias. Para as 11 maiores economias (excluindo a China), esse crescimento agora está numa taxa tendencial de apenas 0,7% por ano.

Crescimento da produtividade do trabalho (produto por hora trabalhada, média móvel de 5 anos, %).

O nível de produtividade da Rússia está caindo, enquanto o da Itália e o do Reino Unido mal estão se movendo.

Mas por que o crescimento da produtividade nas maiores economias está caindo? O quebra-cabeça da produtividade tem sido debatido pelos economistas do mainstream [literalmente, “corrente principal”. Denomina as principais teorias econômicas burguesas – Cem Flores] já faz algum tempo. A explicação keynesiana da “contração da demanda” implica que o capitalismo está numa “estagnação secular” devido à falta de “demanda efetiva”, a qual é necessária para encorajar os capitalistas a investir em tecnologias que aumentem a produtividade[1]. Essa é a visão de keynesianos como Larry Summers ou Martin Wolf. Ela também é desenvolvida numa forma semi-marxista por John Bellamy Foster na Monthly Review.

E há o argumento do “lado da oferta” de outros economistas convencionais [outra maneira de designar os economistas burgueses – Cem Flores] de que não há oportunidades suficientes de investimento em tecnologias que efetivamente aumentem a produtividade– o impacto do computador, da internet, etc. já passou e não há nada novo que vá ter o mesmo impacto. Essa tese é fortemente proposta por Robert J. Gordon [ver o final da nota de rodapé 1 – Cem Flores].

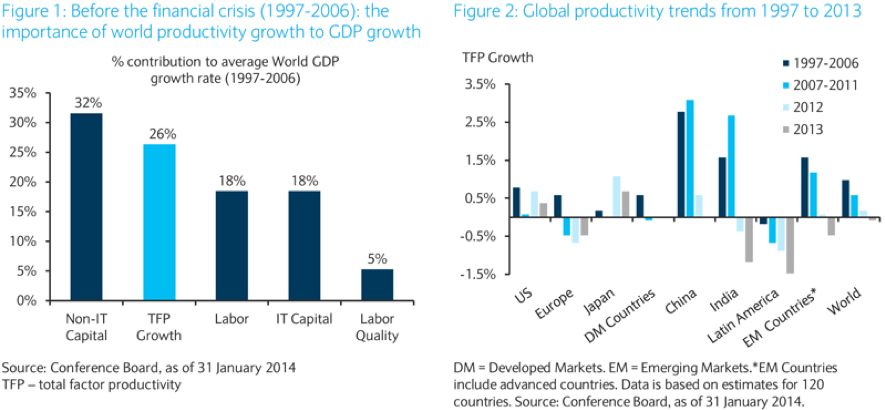

Mas há também outra explicação muito simples. Existem três fatores por trás do crescimento da produtividade: a quantidade de trabalho empregado, a quantidade investida em maquinário e tecnologia e o “fator-X” da qualidade e da capacidade inovadora da força de trabalho. A contabilidade do crescimento do mainstream chama esse último fator de produtividade total dos fatores (PTF), medido como a contribuição residual para o crescimento da produtividade após contabilizar o capital investido e o trabalho empregado.

A evidência mostra que o crescimento da produtividade é principalmente função do investimento de capital, que substitui trabalho por máquinas– como as máquinas impulsionam o produto por cada trabalhador usando a mais recente tecnologia, elas também reduzem o número necessário de trabalhadores. No gráfico seguinte, o Conference Board dos EUA mostra, nos 20 anos antes do crash financeiro global, que a principal contribuição para o crescimento da produtividade veio do investimento de capital (32%+18%); o trabalho contribuiu com 23% e a PTF, com 26%.

Gráfico 1: Antes da crise financeira (1997-2006): a importância do crescimento da produtividade mundial para o crescimento do PIB. Contribuição % para a taxa média de crescimento do PIB mundial (1997-2006). Capital excluindo Tecnologia da Informação – TI (32%), Crescimento da PTF (26%), Trabalho (18%), Capital de TI (18%), Qualidade do trabalho (5%). Fonte: Conference Board, em 31 de janeiro de 2014. PTF – produtividade total dos fatores.

Gráfico 2: Tendências de produtividade global de 1997 a 2013. Crescimento da PTF. DM = mercados desenvolvidos. EM = mercados emergentes. *Países de mercados emergentes inclui países desenvolvidos. Dados baseados em estimativas para 120 países. Fonte: Conference Board, em 31 de janeiro de 2014.

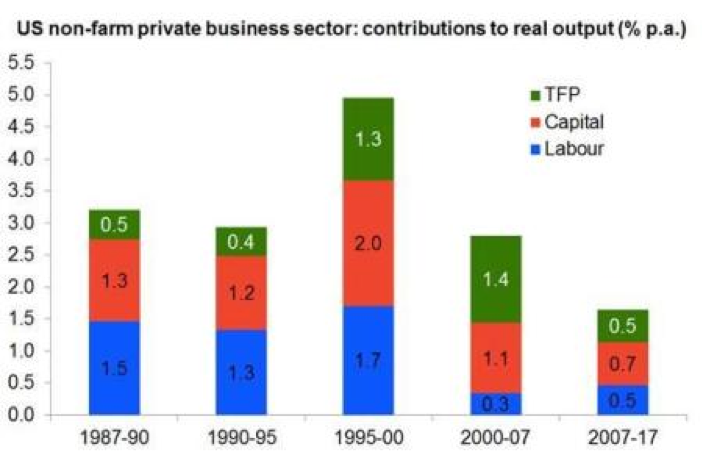

E o crescimento da PTF desacelerou após a Grande Recessão na maioria das economias, exceto na China e na Índia. Nos EUA, os três fatores que impulsionam o crescimento da produtividade tiveram seu momento mais forte na década da “alta tecnologia” de 1990, mas nos anos 2000, todos os fatores desaceleraram acentuadamente.

Setor empresarial privado não agrícola dos EUA: contribuições para o produto real (% por ano). PTF (verde), Capital (vermelho), Trabalho (azul).

De fato, a desaceleração do crescimento da produtividade nas economias avançadas começa nos anos 1970. E isso não é uma coincidência.

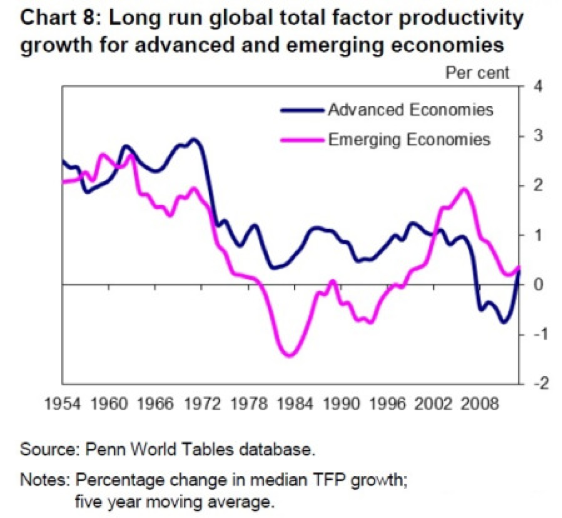

Gráfico 8: crescimento da produtividade total dos fatores global de longo prazo para economias avançadas (linha azul) e emergentes (rosa). Fonte: base de dados das Tabelas Mundiais Penn. Nota: variação percentual da mediana do crescimento da PTF; média móvel de cinco anos.

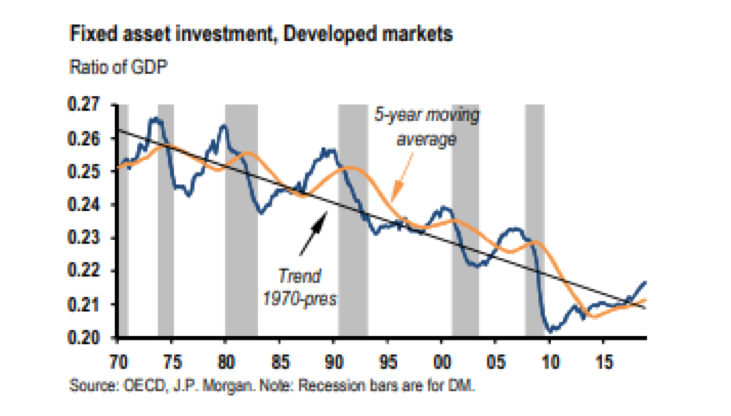

Decompor os fatores responsáveis pelo crescimento da produtividade pode clarear as coisas. A desaceleração do investimento em ativos produtivos, particularmente nos de alta tecnologia, levou a uma desaceleração na produtividade do trabalho. Abaixo um gráfico gerado recentemente por economistas do J. P. Morgan. Tem havido uma queda de longo prazo no investimento em ativos fixos em relação ao PIB nas economias avançadas nos últimos 50 anos, isto é, começando nos anos 1970.

Investimento em ativos fixos, mercados desenvolvidos. Proporção do PIB. Tendência de 1970 ao presente (linha preta). Média móvel de cinco anos (laranja). Fonte: OCDE, J. P. Morgan. Nota: barras cinza indicam recessão nos mercados desenvolvidos.

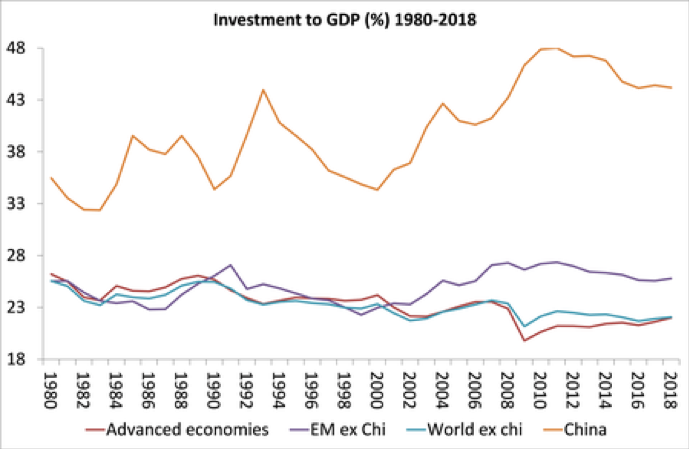

Parte do declínio nos investimentos em capital e trabalho nos EUA pode ser colocada na conta da crescente globalização, já que as empresas americanas expandem para o exterior tanto as suas fábricas quanto suas atividades. Mas os investimentos como proporção do PIB declinaram em todas as maiores economias (com a exceção da China).

Investimento sobre o PIB (%) 1980-2018. Economias avançadas (linha vermelha), economias emergentes sem a China (roxa), mundo sem a China (azul) e China (laranja).

Em 1980, tanto as economias capitalistas avançadas quando as economias capitalistas “emergentes” (excluindo a China) tinham taxas de investimento por volta de 25% do PIB. Agora essas taxas estão em torno de 22%, o que representa declínio de mais de 10%. A taxa caiu para 20% para as economias avançadas durante a Grande Recessão.

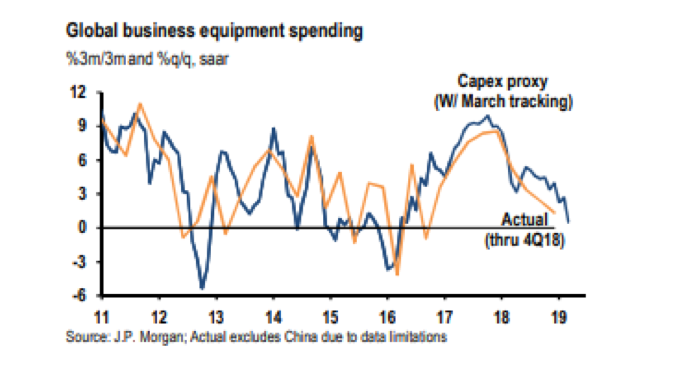

Economistas do J. P. Morgan notam que a situação está se tornando séria. O crescimento do investimento empresarial global em novos equipamentos está caminhando para uma parada pela terceira vez desde que a Grande Recessão acabou em 2009.

Gastos globais das empresas em equipamentos. Variação % de 3 meses/3 meses e trimestre/trimestre, com ajuste sazonal e em taxas anualizadas. Estimativa dos gastos de capital. Observado (até o quarto trimestre de 2018). Fonte: J. P. Morgan. Observado exclui a China devido a limitações das informações.

E os economistas do JPM comentam: “Ainda mais preocupante é que os dados das últimas pesquisas sugerem que a desaceleração dos gastos de capital ainda continua”. Seu modelo prevê crescimento zero em 2019.

Estimativa dos gastos de capital. Variação % de 3 meses/3 meses, com ajuste sazonal e em taxas anualizadas. Mercados desenvolvidos (linha azul), mercados emergentes excluindo a China (laranja). Fonte: J. P. Morgan.

Portanto, a desaceleração estrutural do crescimento da produtividade vem da desaceleração estrutural de mais investimentos em valores produtivos criadores de ativos. Consequentemente, a próxima questão é: por que novos investimentos em tecnologia começaram a cair nos anos 1970? É realmente uma “falta de demanda efetiva” ou uma falta de tecnologias geradoras de produtividade? Mais provavelmente é a explicação marxista: os negócios nas maiores economias experimentaram uma queda estrutural na lucratividade do capital e então começaram a pensar que não era lucrativo o suficiente investir em um monte de novas tecnologias para substituir o trabalho.

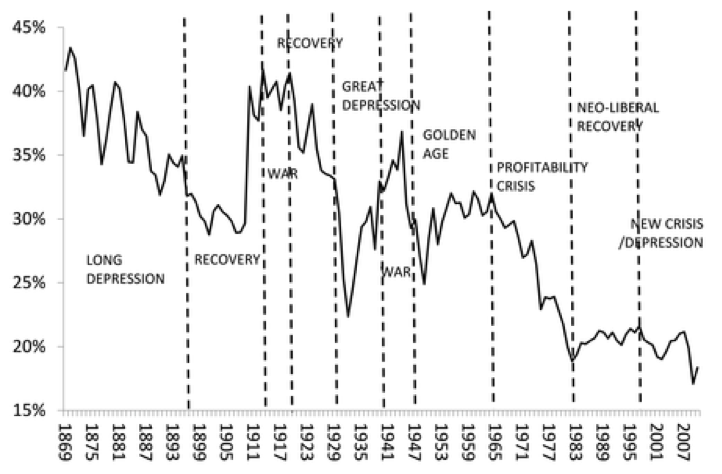

O gráfico elaborado pelo J. P. Morgan sobre o declínio de longo prazo do investimento em ativos fixos combina perfeitamente com o declínio de longo prazo da lucratividade do capital nas maiores economias (ver o gráfico abaixo).

Uma taxa mundial de lucro – média das 14 maiores economias (lucros como % dos ativos fixos)

Longa Depressão. Recuperação. Guerra. Recuperação. Grande Depressão. Guerra. Anos Dourados. Crise de Lucratividade. Recuperação Neoliberal. Nova Crise/Depressão.

Isso é surpreendentemente claro no período pós-Grande Recessão. Em muitas das maiores economias como os EUA, o Reino Unido, o Japão e a Europa, as empresas têm preferido manter sua força de trabalho e empregar novos trabalhadores em contratos mais “precários” com menos benefícios além dos salários e contratos de período parcial ou temporários. Isso se revela nas taxas oficiais de desemprego muito baixas em conjunto com baixas taxas de investimento. Portanto, o crescimento da produtividade é pobre e o crescimento geral do PIB real está abaixo do esperado.

E a parcela do investimento no setor produtivo criador de valor nas maiores economias também tem declinado por causa do aumento do investimento no trabalho e nos setores não produtivos, isto é, marketing, comércio, finanças, seguros, imobiliário, governo (particularmente gastos com armamentos, etc.). Esses setores sugaram uma parcela crescente da mais valia, reduzindo, consequentemente, a lucratividade dos setores produtivos.

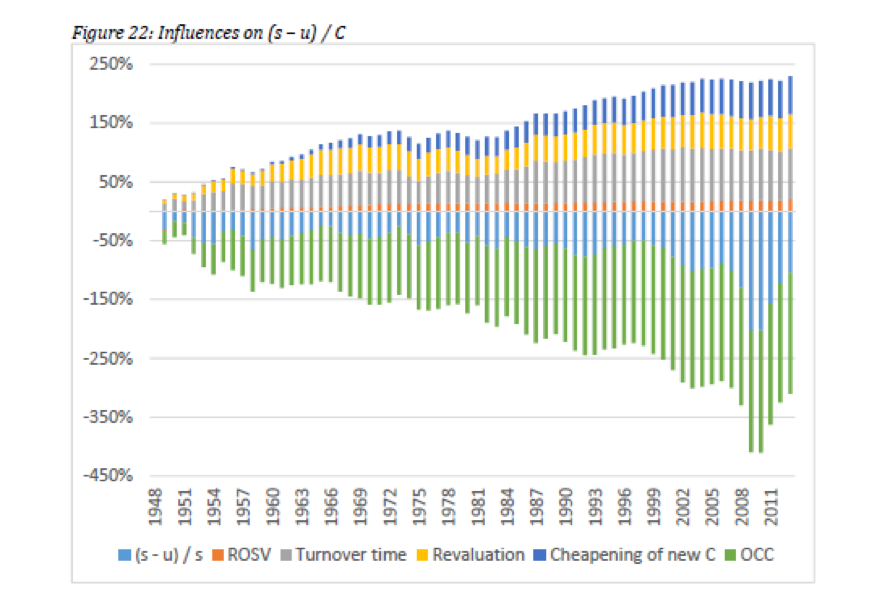

Abaixo um gráfico produzido pelo economista marxista australiano Peter Jones, do seu novo livro, The Falling Rate of Profit and the Great Recession (A Taxa de Lucro em Queda e a Grande Recessão), que decompõe os fatores afetando a taxa de lucro nos setores produtivos da economia dos EUA: (s-u)/C [na fórmula, “s” significa mais-valia, da qual o autor propõe diminuir certos gastos não produtivos, identificados pelo “u”. Esse resultado é, então, dividido pelo capital “C” – Cem Flores]. Os fatores reduzindo a lucratividade são: 1) uma crescente composição orgânica do capital à la análise marxista clássica (barras verdes); e 2) o aumento na parcela do trabalho não produtivo (azuis claras).

Gráfico 22: influências em (s-u)/C. (s-u)/s [Mais-Valia menos Gastos Não Produtivos dividido pela Mais-Valia] (azul claro); ROSV – Taxa de Mais-Valia (laranja); Rotatividade (cinza); Revalorização (amarelo); Barateamento do novo Capital (azul escuro); OCC – Composição Orgânica do Capital (verde).

No longo prazo, esses fatores têm dominado quaisquer fatores contrarrestantes que aumentam a lucratividade como uma taxa de exploração do trabalho crescente ou os efeitos de barateamento das novas tecnologias. Não é surpresa que as taxas de investimento fixo venham caindo e, portanto, também o crescimento da produtividade.

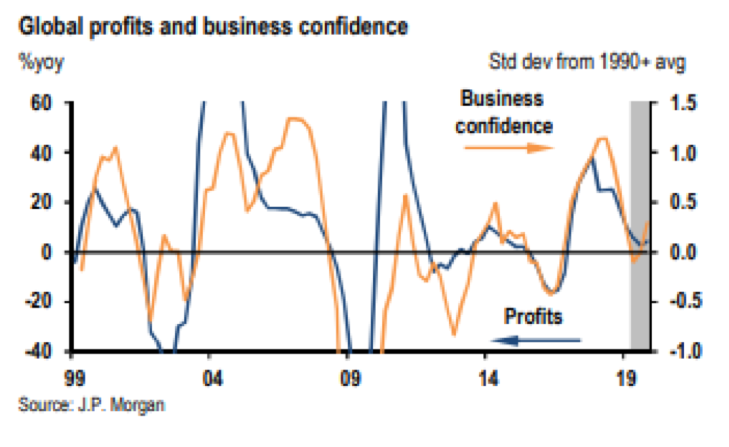

Os economistas do J. P. Morgan também notam que a desaceleração do investimento produtivo é causada pela desaceleração da lucratividade (que leva a uma falta de confiança empresarial para investir): “a desaceleração projetada no crescimento dos gastos de capital deve-se inteiramente aos mais baixos crescimentos de confiança e dos lucros relativamente aos anos anteriores”.

Lucros globais e confiança empresarial. Lucros (crescimento % anual). Confiança empresarial (desvio-padrão da média dos anos 1990+).

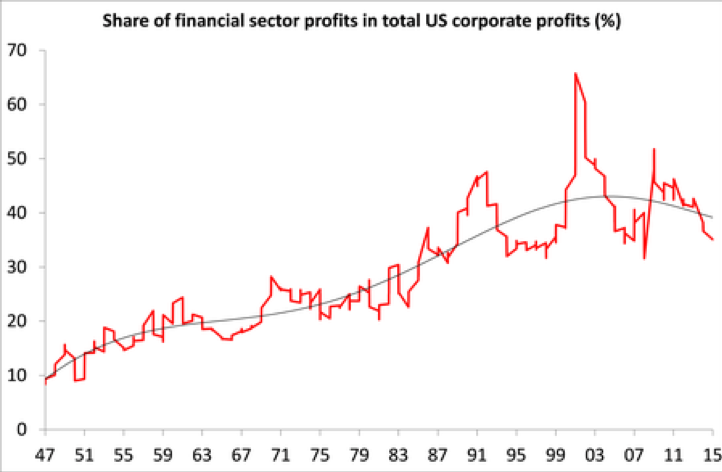

Mas ainda há outro fator chave que levou ao declínio do investimento no trabalho produtivo: a mudança de comportamento dos capitalistas para especular em capital fictício na expectativa de que ganhos obtidos na compra e venda nos mercados acionários e nos títulos do governo e privados poderiam gerar melhores retornos que os investimentos em tecnologia para fazer coisas ou prestar serviços. Como a lucratividade nos investimentos produtivos caiu, investimentos em ativos financeiros tornaram-se crescentemente atrativos.

O crescimento do capital fictício tem sido uma característica de longo prazo desde o momento mais baixo na lucratividade do capital no começo dos anos 1980. A parcela dos lucros do setor financeiro nos lucros totais nos EUA e em outras economias capitalistas cresceu em taxas cada vez maiores até o crash financeiro global – observe que essa parcela realmente explodiu apenas a partir dos anos 1980.

Parcela dos lucros do setor financeiro no total dos lucros das empresas nos EUA (%).

E muito desse investimento é fictício (nos termos de Marx) pois os preços das ações ou dos títulos pode não ter relação com o as receitas subjacentes dos ativos das empresas, e esses preços podem se dissolver em algum crash financeiro.

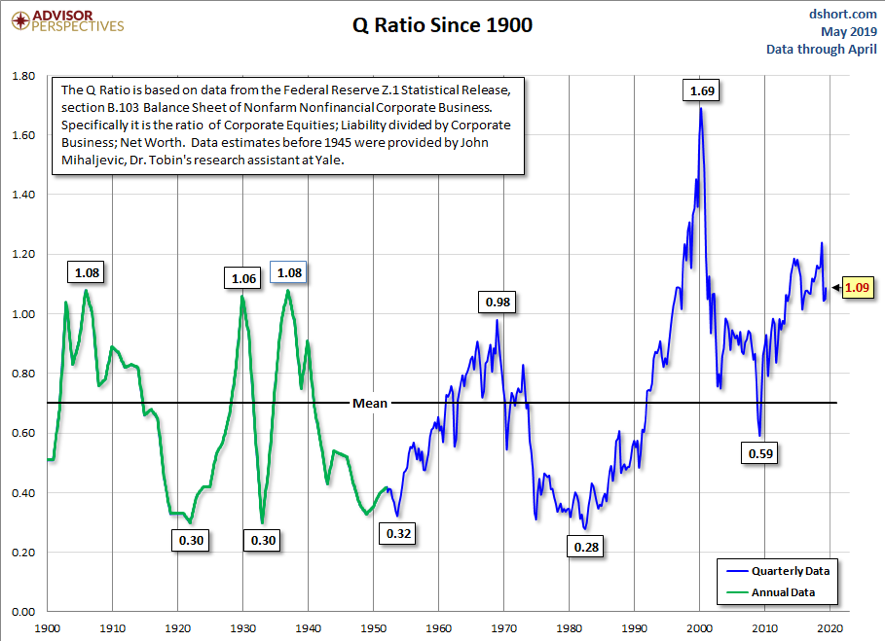

Peter Jones no seu livro dá uma medida do montante de lucros financeiros que são fictícios e existem outros novos estudos a caminho. Mas uma medida bruta, porém simples, do tamanho do capital fictício pode ser baseada no Q de Tobin. Nomeada em função do economista de esquerda James Tobin nos anos 1970, ela mede a razão entre o preço de mercado das ações e o seu valor contábil (ou preço) dos ativos fixos das empresas numa economia. A razão, portanto, expressa a porção fictícia dos ativos financeiros.

Nós podemos ver que no mercado acionário em expansão a partir do começo dos anos 1980 até o estouro da bolha das empresas de tecnologia (“dot.com”) em 2000, o valor de mercado das empresas dos EUA estava uns 70% acima do valor monetário dos ativos empresariais.

Razão Q desde 1900. Dados até abril. A razão Q é baseada em dados do Federal Reserve, divulgação estatística Z.1, seção B.103, balanço de empresas do setor não agrícola não financeiro. Especificamente ele é a razão de Ações Empresariais; Passivos dividido por Empresas; Patrimônio Líquido. Estimativas de dado antes de 1945 foram fornecidas por John Mihaljevic, assistente de pesquisa do Dr. Tobin em Yale. Mean = média. Dados anuais (linha verde). Dados trimestrais (azul).

Dado que a média de longo prazo da razão Q é aproximadamente 70 e não 110 como agora, você pode, portanto, avaliar a extensão da parcela fictícia da compra de ativos financeiros.

Então, enquanto o mercado acionário se expande, com a ajuda das taxas de juros em quase zero e o relaxamento quantitativo [“quantitative easing”, política dos bancos centrais dos países imperialistas de comprar títulos de empresas para reduzir os juros de longo prazo e tentar estimular os mercados financeiro e acionário – Cem Flores], a lucratividade do capital produtivo permanece baixa – e, junto com ela, baixo crescimento do investimento e um paupérrimo crescimento da produtividade.

[1]Tratamos do tema da “estagnação secular” (que seria melhor traduzida por “estagnação estrutural” ou “estagnação de longo prazo” no artigo “A Crise do Imperialismo ‘Globaliza’ o Acirramento da Luta de Classes”, de 5 de janeiro de 2014, disponível em https://cemflores.org/index.php/2014/01/05/a-crise-do-imperialismo-globaliza-o-acirramento-da-luta-de-classes/. Abaixo transcrevemos os trechos relevantes:

A crise do imperialismo neste início de século XXI se agravou de tal maneira que, por um lado, só se compara às Grandes Depressões do último quartel do século XIX, que gerou o sistema imperialista, e do entre guerras na primeira metade do século XX, que só se encerrou com a barbárie da II Guerra Mundial. Vista por outro ângulo, a gravidade desta crise é tal que até mesmo alguns ideólogos burgueses – precisamente os economistas, aqueles mesmos chamados por Marx de sicofantas, de espadachins mercenários em defesa da dominação burguesa – já perceberam que não fazem mais sentido questões de se a crise acabou ou não ou de quando é que ela acabará.

Essa perspectiva, inteiramente utópica, de que o imperialismo ‘voltará’ (sic! Como se já houvesse em algum momento pretérito…) a apresentar algum dia algo parecido a um crescimento ‘sólido e/ou sustentável’ só permanece atualmente na ideológica retórica dos governos e dos aparelhos internacionais de estado capitalista, nos discursos dos ideólogos burgueses e de seus asseclas reformistas e oportunistas. Daqueles que defendem os programas de ajuste econômico capitalistas, anti-trabalhadores, como a forma de obter ‘desenvolvimento’ no futuro. Cresce, no entanto, mesmo no campo da burguesia, o reconhecimento de que o atual estado de coisas poderá vir a ser, na melhor das hipóteses, o chamado ‘novo normal’ ou então desembocar numa ‘estagnação estrutural’, ‘estagnação de longo prazo’ [1].

[1] Referimo-nos à denominada ‘secular stagnation’, noção ideológica criada por economistas burgueses nos anos 1930 para caracterizar uma economia com crônica deficiência de demanda (baixo consumo), conjugada a investimentos excessivos e capacidade ociosa, resultando em baixo crescimento permanente e tendência à deflação. Um país nessa situação precisaria recorrer a endividamento crescente e a bolhas especulativas (capital fictício) para manter um mínimo de crescimento, o que o levaria à próxima crise. Ver referências no anexo.

ANEXO – Estatísticas da economia mundial

‘Estagnação de longo prazo’, ‘Novo normal’ e ‘Estagnação da produtividade’

Em seminário no FMI, em 8 de novembro passado [2013], Lawrence Summers (que foi cotado para presidente do banco central americano, foi Secretário do Tesouro – equivalente a Ministro da Fazenda – e presidente de Harvard) endossou a tese de alguns economistas burgueses (como Paul Krugman) sobre os riscos dos principais países imperialistas e, portanto, da economia mundial, estarem ingressando (ou já terem ingressado) em um período de ‘estagnação estrutural’, ‘de longo prazo’ (secular stagnation). Ou seja, os países imperialistas correriam o risco de seguir o exemplo do Japão desde o estouro de sua bolha imobiliária e financeira no começo dos anos 1990.

“Eu me pergunto se um conjunto de ideias mais antigas e muito mais radicais … conhecidas pelo nome de estagnação de longo prazo, não são profundamente importantes para a compreensão da experiência japonesa dos anos 1990 e se não terão relevância para a experiência americana atual’”, http://larrysummers.com/imf-fourteenth-annual-research-conference-inhonor-of-stanley-fischer/.

As características dessa ‘estagnação estrutural’ seriam:

- incapacidade de voltar à tendência de crescimento pré-crise: ‘PIB [dos EUA] já caiu bastante abaixo do seu potencial’; ‘PIB real do Japão é hoje, em 2013, um pouco mais da metade do que … foi previsto em 1993’ (Summers). Ver gráfico ‘Output loss…’, abaixo;

- a necessidade de sucessivas “bolhas” para obter alguns períodos de crescimento:‘mesmo uma grande bolha não foi suficiente para produzir qualquer excedente de demanda agregada’(Summers);

- o acúmulo de capacidade ociosa, tanto em investimentos (sobreinvestimento) quanto no mercado de trabalho (alto desemprego): ‘nesses quatro anos após a normalização financeira, a parcela dos adultos que estão trabalhando não aumentou’ [ver gráfico‘Civilian Employment-Population Ratio’, abaixo]; ‘A utilização da capacidade não estava sob nenhuma pressão significativa’(Summers);

- os riscos de deflação;

- a incapacidade da taxa de juros real, mesmo negativa (menor que a inflação), estimular investimentos e crescimento: ‘uma economia na qual a taxa de juros nominal zero é um inibidor crônico e sistêmico da atividade econômica’(Summers).

Nos seus comentários a esse discurso, Paul Krugman resume da seguinte forma o crescimento dos EUA nas últimas três décadas:

“Agora nós sabemos que a expansão econômica de 2003-2007 foi impulsionada por uma bolha. Nós podemos dizer o mesmo sobre a expansão do final dos anos 1990; e nós podemos, de fato, dizer o mesmo sobre os últimos anos da expansão de Reagan, que foi impulsionada naquele momento pelo crescimento descontrolado das instituições de poupança e por uma grande bolha no setor imobiliário comercial.”(http://krugman.blogs.nytimes.com/2013/11/16/secular-stagnation-coalminesbubbles-and-larry-summers/?_r=0).

Krugman apresenta, portanto, o caráter de ‘bolha’ dos três períodos de expansão a partir dos anos 1980. O do período Reagan, que terminou com o crash da Bolsa de Nova York em 1987; o do final dos anos 1990, com o estouro da bolha de informática (‘ponto com’); e o de 2003-2007, com a falência do Lehman Brothers, de quase todos os bancos de investimento e do próprio sistema financeiro dos EUA, Europa, etc.

O debate sobre a hipótese da ‘estagnação de longo prazo’ passou para os principais veículos da imprensa burguesa mundial especializados em economia:

– The Economist: ‘este estado de coisas pode persistir por muito tempo. E isso significa que a crise não acabou’ (http://www.economist.com/blogs/freeexchange/2013/11/secular-stagnation) e ‘economias avançadas continuarão inflando bolhas em uma tentativa de fazer ressurgir o crescimento’ (http://www.economist.com/news/finance-andeconomics/21591181-old-explanation-economic-drift-gains-new-following-stagnantthinking).

– Financial Times: ‘A linguagem de recessão e recuperação não parece mais ser relevante. Invés disso, nós nos confrontamos com uma estagnação econômica persistente’ (http://blogs.ft.com/the-a-list/2013/11/25/thereis-no-easy-escape-from-secular-stagnation/).

Outra forma da burguesia constatar essa crise prolongada nos principais países imperialistas é caracterizar o atual estado de coisas como um ‘novo normal’:

‘olhando para frente, temos que enxergar a armadilha de liquidez não como um estado de coisas excepcional mas como um novo normal’ http://krugman.blogs.nytimes.com/2013/11/16/secular-stagnationcoalmines-bubbles-and-larry-summers/?_r=0.

‘A suposição de que as condições normais da economia e da política retornarão em algum momento não pode ser mantida’ http://www.washingtonpost.com/opinions/lawrence-summers-stagflation-is-not-our-fate–unless-we-let-it-be/2013/12/15/55a1b84e-65c1-11e3-a0b9- 249bbb34602c_story.html.

‘Novo normal’, ‘estagnação de longo prazo’, são os termos (e não conceitos científicos) que alguns analistas burgueses estão usando para transpor para o marco da ideologia burguesa os fatos da crise do imperialismo e mais, para propor alternativas de política econômica para ‘resolver’ o problema (sic!)3.

3Uma crítica dessas intervenções recentes, embora limitada e de outro ponto de vista do adotado no artigo acima, pode ser encontrada em ‘Uma depressão keynesiana ou marxista?’, de Michael Roberts, publicado em http://resistir.info/crise/depressao_20nov13.html.

Ambas as denominações, além da mera enumeração das crises/bolhas, são bastante imprecisas, pois escondem o caráter mais geral desses eventos: o de serem momentos determinados da crise do capitalismo. Para uma análise crítica dessas teses e uma formulação marxista sobre a recente crise do imperialismo, indicamos o texto: O mais recente crash financeiro. Uma análise marxista-leninista da crise do imperialismo (https://cemflores.org/index.php/2007/11/26/o-mais-recente-crash-financeiro-uma-analise-marxista-leninista-da-crise-do-imperialismo/).

Some-se a isso a hipótese de estarmos vivendo, desde os anos 1970, um período em que os desenvolvimentos tecnológicos não mais se traduzem em ganhos significativos de produtividade, como os da primeira e segunda revoluções industriais. A economia dos EUA tenderia, portanto, a permanecer na trajetória de baixos ganhos de produtividade que se manifestam desde os anos 1970:

‘Este artigo é sobre o crescimento econômico dos EUA até 2007 e a futura trajetória do produto potencial ou sua tendência pós-2007 pelos subsequentes 20 a 50 anos. A análise abstrai quase completamente os eventos negativos que ocorreram antes de 2007’.

‘Depois de 1970 o crescimento da produtividade diminuiu marcadamente, mais provavelmente porque as principais ideias da segunda revolução industrial já tinham sido largamente implementadas àquela época’.

‘O crescimento futuro do PIB real per capita será mais lento do que em qualquer longo período desde o final do século XIX, e o crescimento no consumo real per capita para os 99% mais pobres na distribuição de renda será ainda menor que isso’.

‘Qualquer outro número abaixo de 1% [as contas do próprio Gordon apontam para 0,2%, que foi o observado na Inglaterra pré-capitalista, pré-industrial de 1300 a 1700]poderia ser escolhido e representaria um declínio épico no crescimento em relação aos 2% de crescimento anual do produto per capita registrado nos EUA nos últimos 150 anos’. http://www.nber.org/papers/w18315.pdf

Assim, no dizer dos próprios economistas burgueses, teríamos tanto uma tendência de longo prazo à estagnação pelo ‘lado da demanda’, quanto pelo da ‘oferta’.